跟着基金三季报清楚完成,市集多量关心基金的调仓动向。公募基金仓位有何变动?各行业树立情况若何?重仓个股有何变化?个股积存度与龙头偏好若何?港股树立若何?被迫基金的树立有何变化?咱们梳理出市集较为关心的对于基金三季报树立的八大看点,供投资者参考。

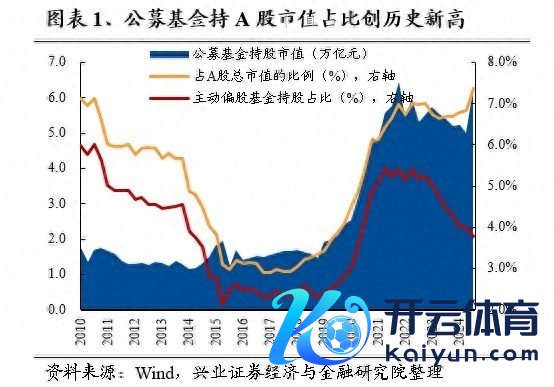

看点一:被迫指数基金开动公募抓股比例创历史新高

2024年三季度,公募基金抓A股市值大幅上升,抓A股市值占全A总市值比例创历史新高。9月底市集触底快速竖立,全口径下公募基金抓有A股市值快速增长23.34%至6.19万亿元,此外受益于三季度股票型ETF的大幅净流入,全口径下公募基金抓股市值占比由2024Q2的6.83%普及0.54 pct至7.37%,创2010年以来最高水平。另一方面,主动偏股基金的抓A股市值占比降至2020H2以来最低水平。

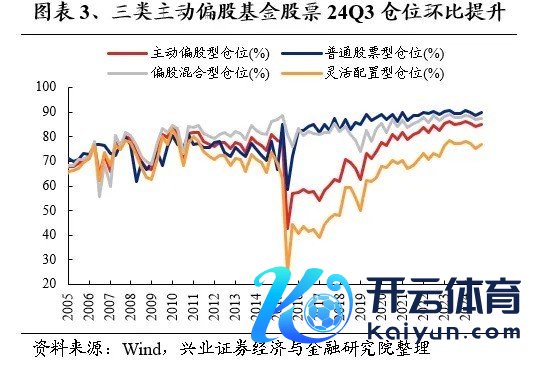

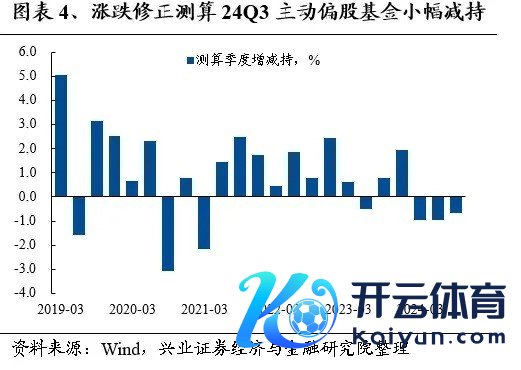

2024年三季度,主动偏股基金股票仓位回升,经涨跌幅修正后测算24Q3主动偏股基金仍小幅减抓。24Q3主动偏股基金仓位由84.07%回升至85.18%,其中平庸股票型上升1.23pct至89.93%,偏股羼杂型上升0.64pct至87.57%,纯真树立型上升1.67pct至77.07%。议论到9月底市集快速高潮带来的仓位被迫普及,凭据沪深300指数涨幅剔撤回市值推广带来的仓位影响,24Q3主动偏股基金仓位实质或下落0.67pct,连续上半年减抓趋势。

为了愈加准确地捕捉公募基金股票财富树立的特征,后文对于基金仓位、股票行业和重仓股的分析样本均基于主动偏股型基金(平庸股票型+偏股羼杂型+纯真树立型),放胆2024年10月25日15:30(清楚率为100%)。

看点二:加仓科技成长、金融地产,减仓周期

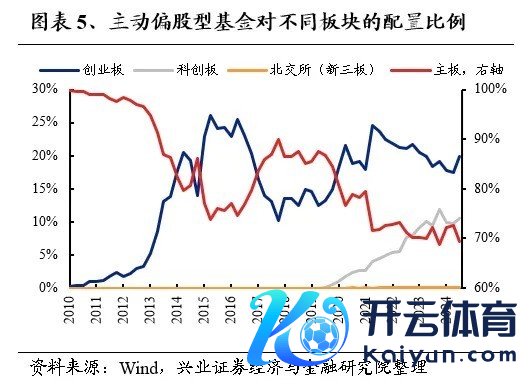

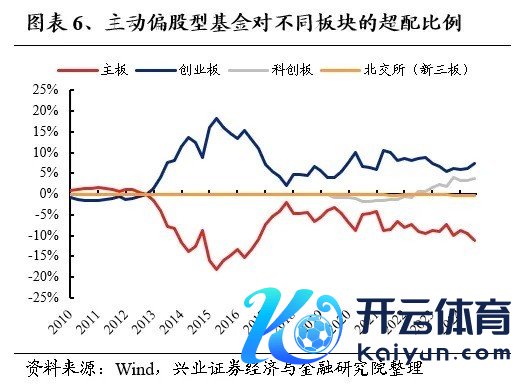

板块层面,双创仓位上升、主板仓位下落

1)创业板的树立比例为19.29%,较2024Q2上升2.45个百分点,创业板超配上行,超配比例由6.26%普及至7.52%。

2)科创板的树立比例为10.54%,较2024Q2上升0.78个百分点,科创板超配比例上行,超配比例由3.39普及至3.85%。

3)主板的树立比例为69.43%,较2024Q2下落3.25个百分点,低配比例进一步扩大,低配比例由-9.39%变化至-11.07%。

4)北交所的树立比例为0.11%,较2024Q2上升0.01个百分点。

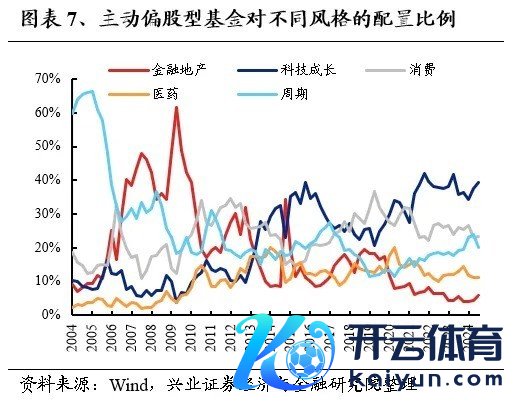

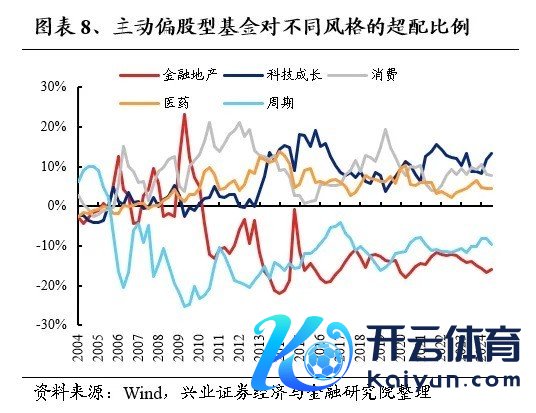

作风层面,加仓科技成长、金融地产,减仓周期

2024Q3,主动偏股型基金加仓科技成长、金融地产,小幅加仓浪掷,减仓周期,医药抓仓与上期抓平。主动偏股型基金对科技成长、金融地产、浪掷、医药和周期的树立比例别离39.42%、5.94%、23.24%、11.16%和20.15%,较上一个季度的变化别离为1.97pct、1.57pct、0.17pct、0.00 pct和-3.70pct。此外,主动偏股型基金对科技成长、金融地产、浪掷、医药和周期的超配比例别离为13.44%、-15.98%、7.72%、4.45%和-9.63%,较上一个季度的变化别离为1.50pct、0.64pct、-0.33pct、-0.16pct和-1.64pct。

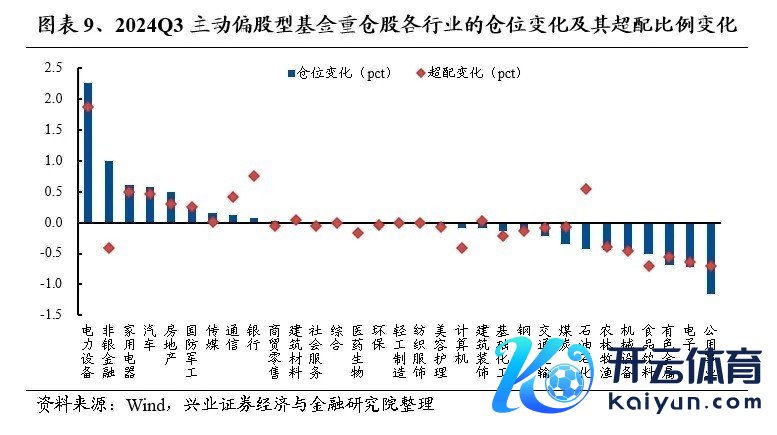

行业层面,加仓逆境回转的电力开拓与房地产,策略加抓的家电与汽车,以及高弹性的非银金融与国防军工

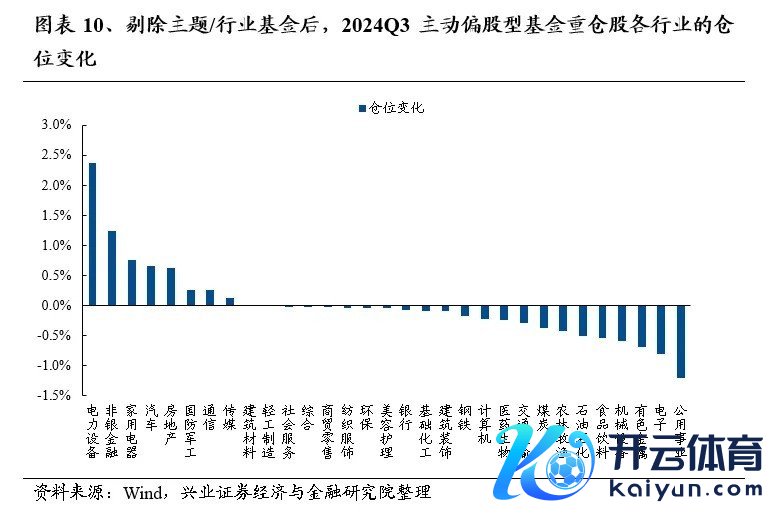

从一级行业仓位变动来看,主动偏股型基金大幅加仓电力开拓、非银金融和家用电器。2024Q3主动偏股型基金加仓较多的行业是电力开拓、非银金融、家用电器、汽车、房地产,加仓比例别离为2.26 pct、1.00 pct、0.61 pct、0.57 pct、0.49 pct。2024Q3主动偏股型基金减仓较多的行业是公用行状、电子、有色金属、食物饮料、机械开拓,减仓比例别离为-1.15pct、-0.71 pct、-0.68pct、-0.51 pct、-0.48 pct。

剔除主题/行业基金后,公募仍然大幅加仓电力开拓、非银金融、家用电器和汽车,且加仓电力开拓、非银金融、家用电器比例更为显贵。将新动力/医药/浪掷/TMT主题或行业基金剔除后,24Q3主动偏股型基金加仓较多的行业是电力开拓、非银金融、家用电器、汽车、房地产,加仓比例别离为2.38 pct、1.24 pct、0.76pct、0.67 pct、0.63pct,减仓较多的行业是公用行状、电子、有色金属、机械开拓、食物饮料,减仓比例别离为-1.20 pct、-0.80 pct、-0.68 pct、-0.58 pct、-0.53 pct。对比全口径来看,剔除行业/主题基金后,公募对电力开拓、非银金融、家用电器仓位普及幅度更大,对公用行状、电子、食物饮料仓位的减抓愈加显贵。

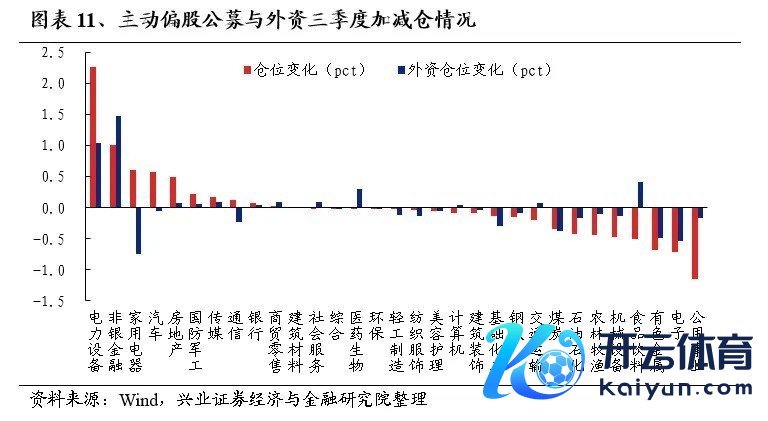

从公募与外资在行业树立增减抓上的不合与共鸣看,三季度公募与外资共同增抓了电力开拓与非银金融,共同减抓了公用行状、电子、有色金属以及煤炭,而公募与外资的不合主要出当今家用电器与食物饮料板块,公募增抓家电、减抓食物饮料,而外资增抓食物饮料、减抓家电。

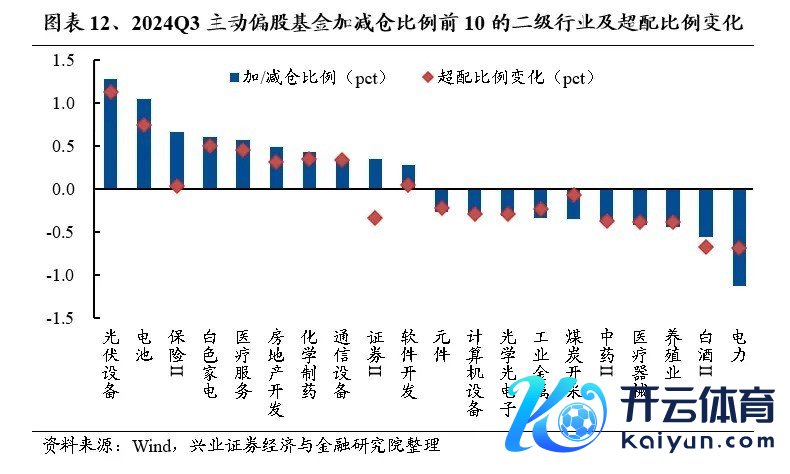

从二级行业仓位变动来看,2024Q3主动偏股型基金加仓较多的二级行业是光伏开拓、电板、保障、白色家电、医疗工作,加仓比例别离为1.28 pct、1.04 pct、0.66 pct、0.60 pct、0.57 pct。2024Q3主动偏股型基金减仓较多的二级行业是电力、白酒、繁衍业、医疗器械、中药,减仓比例别离为-1.13 pct、-0.56 pct、-0.44 pct、-0.41 pct、-0.37 pct。

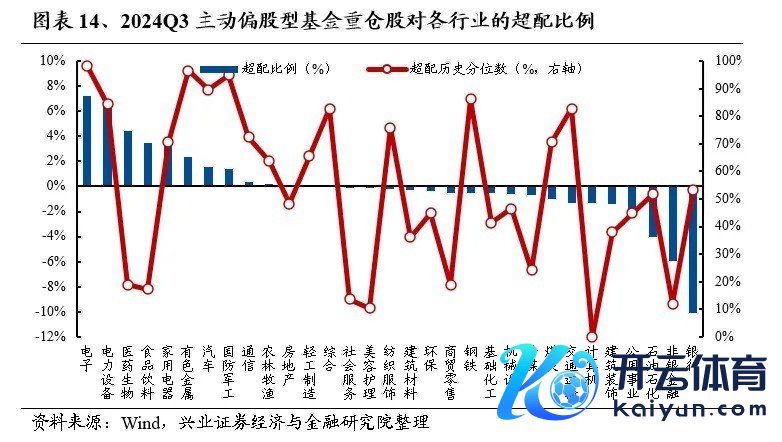

从一级行业完全仓位来看,电子纠合两个季度保管公募第一大重仓,抓仓比例较上季度略有下落。主动偏股型基金仓位前五的行业别离是电子、电力开拓、医药生物、食物饮料、汽车,树立比例别离为15.30%、12.35%、11.16%、9.01 %、5.77%。仓位后五的行业别离是轮廓、好意思容照料、钢铁、社会工作、环保,树立比例别离为0.09%、0.23%、0.35%、0.37%、0.37%。从抓仓历史分位数来看,通讯、电子、汽车、有色金属、国防军工仓位处于历史较高的水平,而商贸零卖、建筑材料、房地产、推测机、非银金融的仓位处于历史极低水平,此外,重仓行业中,医药生物、食物饮料抓仓分位数处于较低水平、电力开拓抓仓分位数处于偏高水平。

从一级行业超配比例来看,主动偏股型基金超配电子、电力开拓、医药生物、食物饮料。2024Q3主动股票型基金的重仓股超配前五的行业别离是电子、电力开拓、医药生物、食物饮料、家用电器,超配比例别离为7.20%、6.50%、4.45%、3.48%、3.44%。超配比例后五的行业别离是银行、非银金融、石油石化、公用行状、建筑秘籍,低配比例别离是-10.11%、-5.91%、-4.05 %、-2.00%、-1.42%。从分位数来看,电子、有色金属、国防军工、钢铁等的超配比例的历史分位数较高,推测机、好意思容照料、社会工作、非银金融、食物饮料等处于历史较低水平。

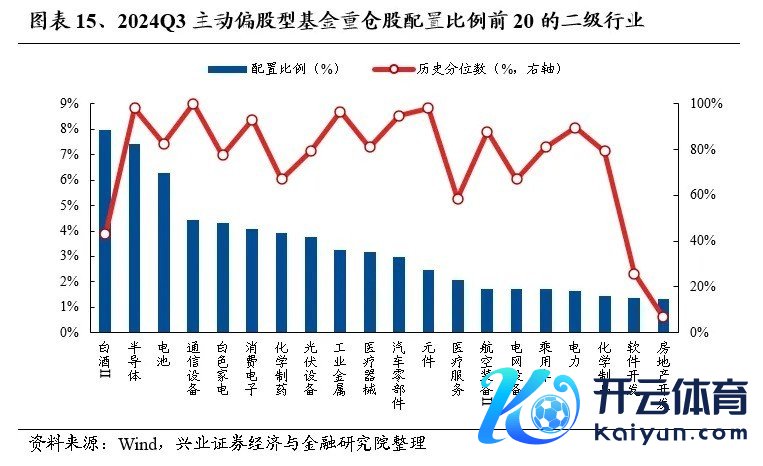

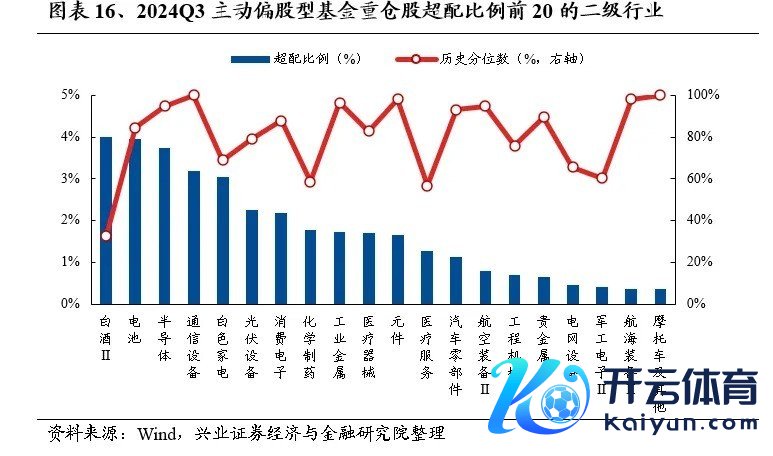

从二级行业完全仓位来看,白酒Ⅱ、半导体、电板的仓位最高。具体来看,主动股票型基金仓位前10的二级行业有白酒Ⅱ、半导体、电板、通讯开拓、白色家电、浪掷电子、化学制药、光伏开拓、工业金属、医疗器械,树立比例别离为7.99%、7.43%、6.27%、4.44%、4.33%、4.08%、3.92%、3.77%、3.27%、3.18%。

从二级行业超配比例来看,主动偏股型基金主要超配浪掷和成长板块中的细分行业。具体来看,2024Q3主动股票型基金超配前10的二级行业别离是白酒Ⅱ、电板、半导体、通讯开拓、白色家电、光伏开拓、浪掷电子、化学制药、工业金属医疗器械,超配比例别离为4.01%、3.95%、3.74%、3.19%、3.04%、2.25%、2.17%、1.77%、1.73%、1.71%。

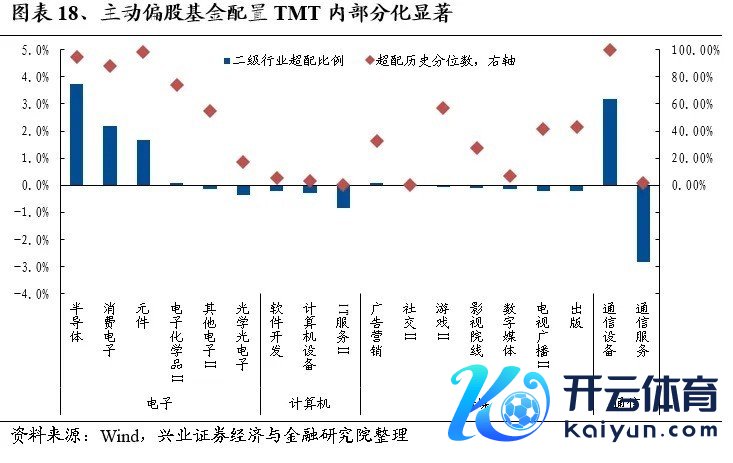

看点三:TMT抓仓小幅回落,超配比例处于历史中等水平

24Q3主动偏股基金TMT抓仓比例与超配比例小幅回落,凭据电子、推测机、传媒、通讯加总统计的TMT抓仓比例小幅下滑0.51pct至23.42%,超配比例通常小幅下滑0.61pct至5.57%。主动偏股基金对TMT板块的树立比例处于2010年以来75.8%分位,超配比例处于2010年以来55.1%分位。

从二级行业角度看,主动偏股基金树立TMT里面分化显贵,对于半导体、浪掷电子、元件、通讯开拓的超配比例别离为3.74%、2.17%、1.66%、3.19%,别离处于2010年以来94.80%分位、87.90%分位、98.20%分位、100%分位。

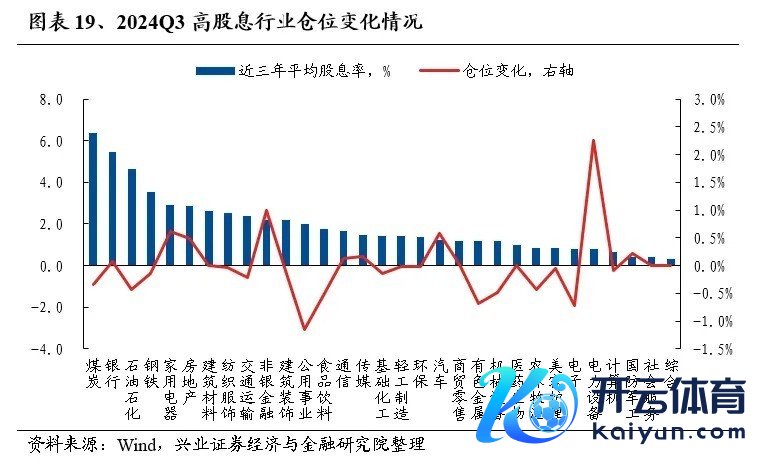

看点四:红利抓仓合座抓平,超配比例仍处低位

24Q3主动偏股基金红利抓仓比例基本抓平。具体来看,2022-2024年平均股息率前十的行业中,增抓银行、家用电器、房地产、建筑材料、非银金融,仓位别离上升0.07 pct、0.61 pct、0.49 pct、0.01 pct、1.00 pct;减抓煤炭、石油石化、钢铁、纺织衣饰、交通运载,仓位别离下落-0.35 pct、-0.43 pct、-0.15 pct、-0.04 pct、-0.21 pct。

从超配比例来看,股息率前十的行业中,银行、石油石化、家用电器、房地产、建筑材料的超配比例别离上升0.75 pct、0.55 pct、0.49 pct、0.30 pct、0.05 pct;煤炭、钢铁、纺织衣饰、交通运载、非银金融,超配比例别离下落0.07 pct、0.13 pct、0.01 pct、0.09 pct、0.41 pct。

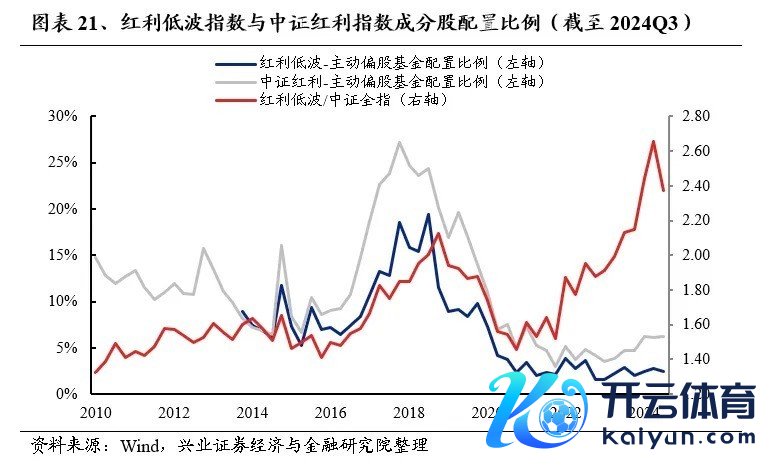

红利低波指数树立比例下落,中证红利指数树立比例小幅上升。偏股基金重仓股中抓有红利低波指数的仓位别离下落0.30pct至2.46%,抓有中证红利指数身分股仓位上升0.06pct至6.23%,别离处于近十年20.50%与33.30%的分位数水平。

从超配比例来看,偏股基金重仓股中抓有红利低波指数与中证红利指数身分股的超配比例别离上升0.31pct与0.86pct至-3.30%与-3.88%,别离处于近十年35.80%与51.20%的分位数水平。

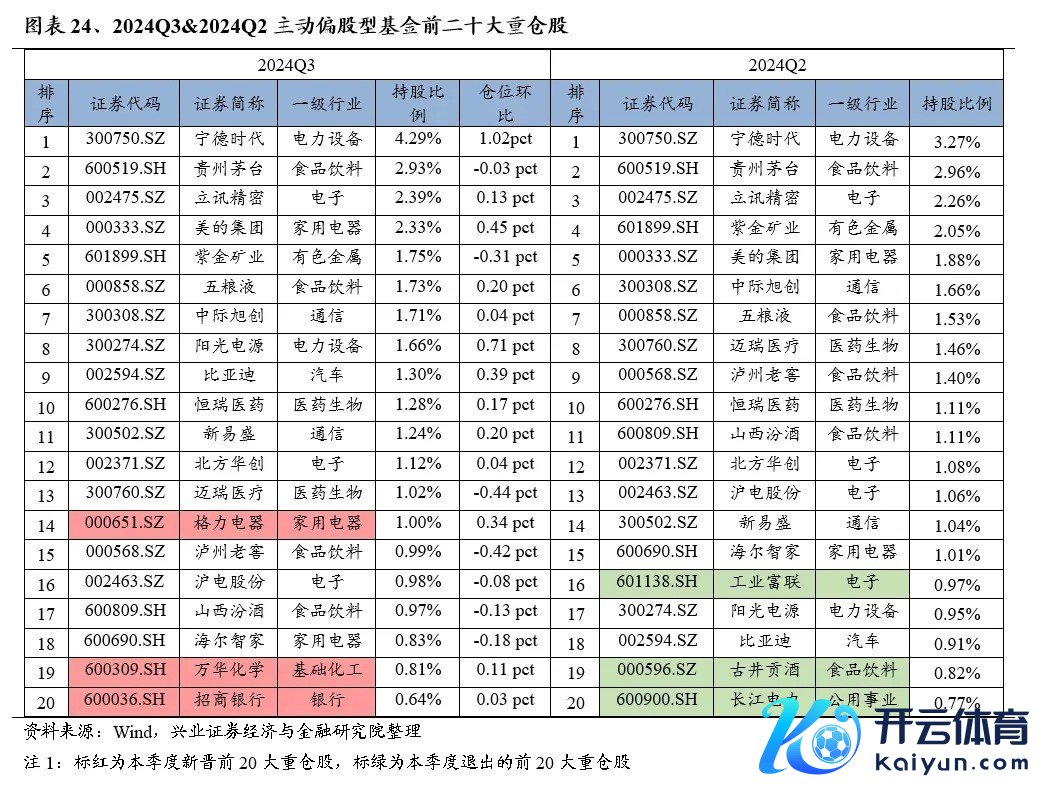

看点五:格力电器、万华化学和招商银行新晋公募前二十大重仓

2024年三季度,主动偏股型基金加仓比例前5的个股别离是宁德时间(300750.SZ)、阳光电源、好意思的集团(000333.SZ)、比亚迪(002594.SZ)、中国祥瑞(601318.SH),抓股比例较上一季度别离加多1.02pct、0.71 pct、0.45 pct、0.39 pct、0.36 pct,宁德时间行为主动偏股基金第一大重仓的地位进一步强化;减仓比例前5的个股为工业富联、迈瑞医疗、泸州老窖、紫金矿业、鹏鼎控股,抓股比例较上一季度别离减少0.56pct、0.44 pct、0.42 pct、0.31 pct、0.25 pct。

放胆2024Q3,主动偏股型基金的前十大重仓股别离是宁德时间、贵州茅台、立讯精密、好意思的集团、紫金矿业、五粮液、中际旭创、阳光电源、比亚迪、恒瑞医药,抓仓范畴占一皆重仓股抓股市值的比例别离为4.29pct、2.93 pct、2.39 pct、2.33 pct、1.75 pct、1.73 pct、1.71 pct、1.66 pct、1.30 pct、1.28 pct。

与上一季度比拟,具体有如下变化:

格力电器、万华化学、招商银行新晋主动偏股型基金抓仓的前20名。

工业富联、古井贡酒、长江电力退出主动偏股型基金抓仓的前20名。

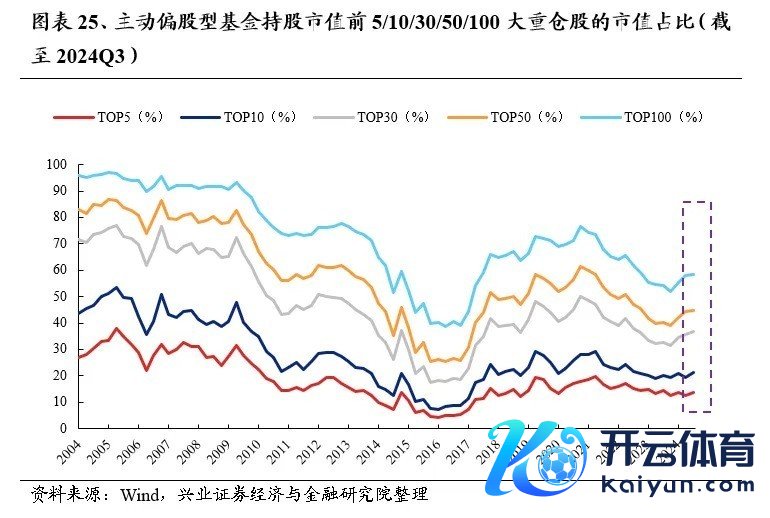

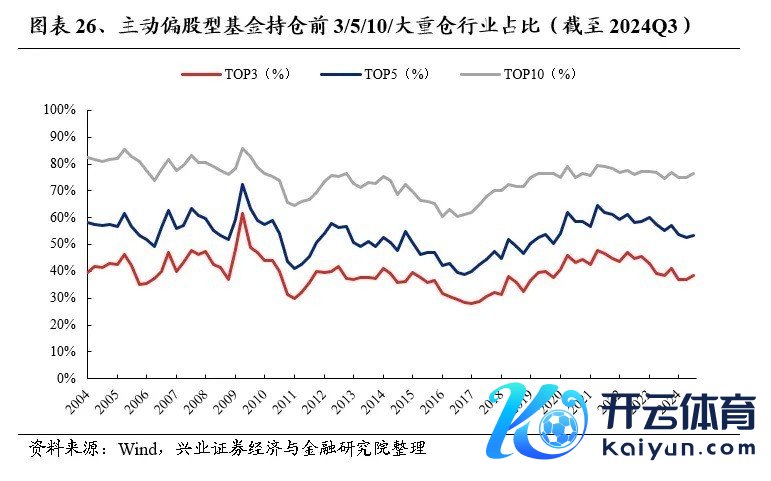

看点六:以大为好意思的作风连续,个股积存度与重仓行业积存度普及

三季度主动偏股型基金个股积存度链接普及,公募聚焦龙头的趋势连续。前5/10/30/50/100的重仓股积存度均小幅普及,较二季度别离普及1.26pct、1.77 pct、1.01 pct、0.66pct、0.66pct。行业视角下,主动偏股基金前3/5/10大重仓行业抓仓占比较二季度普及1.54pct、0.77pct、1.41pct。

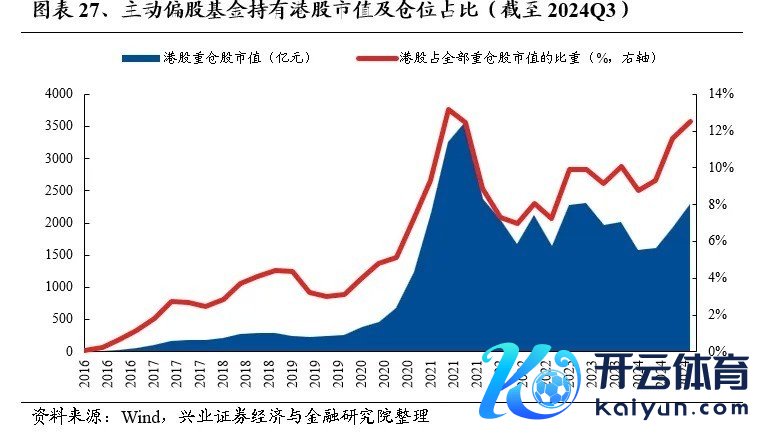

看点七:港股仓位抓续普及,非必需性浪掷、资讯科技业加仓靠前

2024Q3,主动偏股基金的港股仓位抓续普及。放胆三季度,主动型基金抓有港股重仓股范畴为2303.89亿元,较上季度末增长18.99%%,港股仓位由11.62%普及至12.51%。

行业方面,公募抓有港股非必需性浪掷、资讯科技业、医疗保健业行业仓位环比上升,动力业、公用行状、电讯业仓位回落。重仓股口径下,2024Q3主动偏股型基金加仓较多的行业口舌必需性浪掷、资讯科技业、医疗保健业,加仓比例别离为7.78pct、1.46 pct、0.94 pct。2024Q3主动偏股型基金减仓较多的行业是动力业、公用行状、电讯业,减仓比例别离为 6.61 pct、1.99 pct、1.79 pct。

重仓股层面,腾讯纠合三季度保管公募的港股第一大重仓地位。放胆2024年三季度,港股前5大重仓股为腾讯控股、好意思团、中国海洋石油、阿里巴巴、中国转移,抓股市值别离为463.43亿元、208.42亿元、134.88亿元、133.82亿元、117.73亿元,与2024Q2比拟,港股前20大重仓中,新增阿里巴巴、小米集团、哔哩哔哩、小鹏汽车、康方生物、中国太保、中通快递。

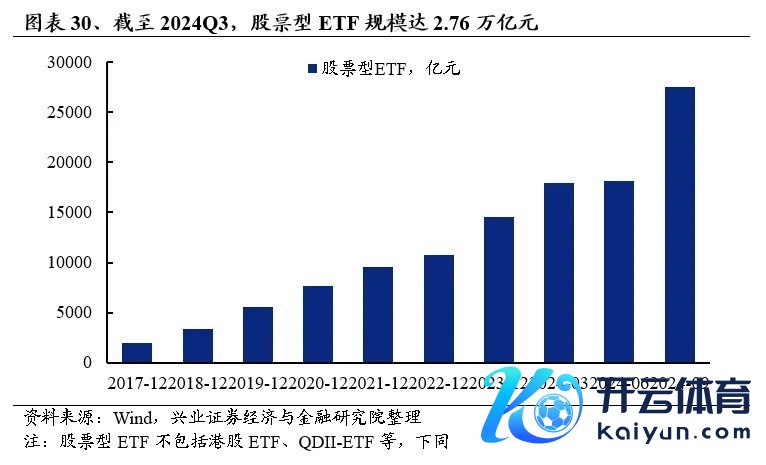

看点八:股票型ETF显贵扩容,聚焦大市值龙头公司

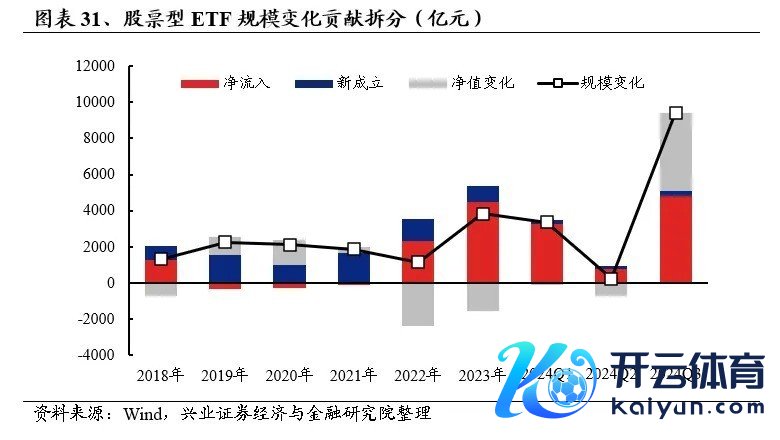

2024年三季度,股票型ETF显贵扩容,抓股市值占比大幅提高。股票型ETF范畴从二季度末的1.81万亿元扩大至2.76万亿元。

投资者大额净申购以及指数自己涨幅是股票型ETF范畴增长的进攻孝敬。凭据ETF畅通份额变化和成交均价测算,2024年前三季度股票型ETF净流入范畴共计达8884亿元,其中三季度净流入4840亿元。另外,三季度存量ETF净值范畴增长4319亿元;新成立股票型ETF共264.72亿元,其中10只中证A500ETF共计200亿元范畴是主要增量。

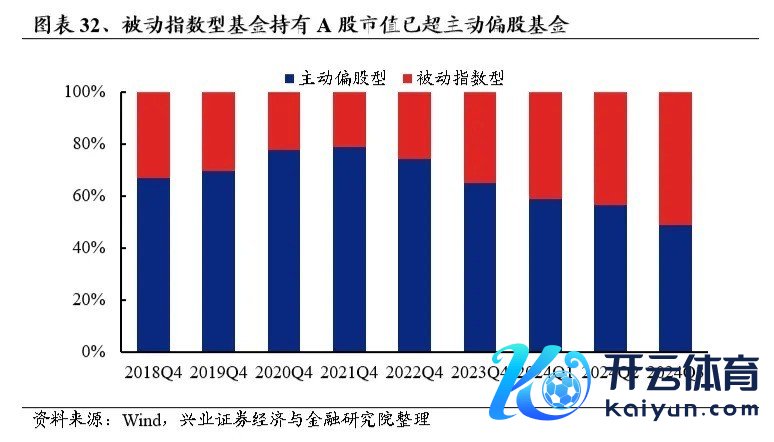

股票型ETF的大范畴扩张助推A股市集被迫化投资趋势,连年来被迫基金抓股占比抓续普及。放胆2024Q3,偏股型公募基金(主动偏股型+被迫指数型)中,被迫指数型基金抓有A股抓股占比达51.11%,已跳跃主动偏股基金。

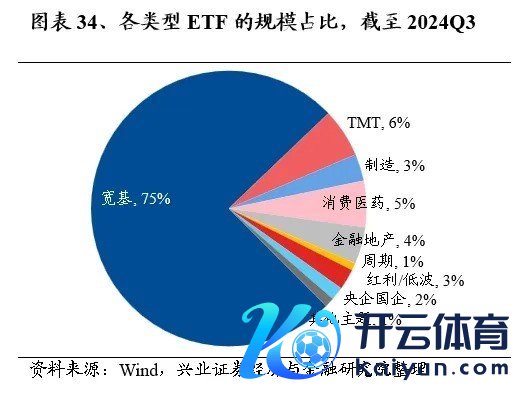

从投资领域来看,面前股票型ETF仍然聚焦于大市值龙头公司。面前来看,追踪沪深300、科创50及科创100、上证50等大市值指数的宽基类ETF依然市集主流。放胆2024Q3末,宽基ETF范畴占一皆股票型ETF范畴比例达75%,其中投资于沪深300的居品范畴占比接近一半,被迫基金扩容增量聚焦大盘龙头。主题类ETF中,TMT(6%)、浪掷医药(5%)、金融地产(4%)等占比相对居前。

风险指示:本阐扬注解为历史数据分析阐扬注解,不组成对行业或个股的推选和提议;

本文起头自“兴证策略”公众号,智通财经剪辑:蒋远华。

热点资讯